Στο θετικό σενάριο για τη μετοχή, η τιμή στόχος ανεβαίνει στα 63 ευρώ ανά μετοχή ή ανοδικό περιθώριο 87%.

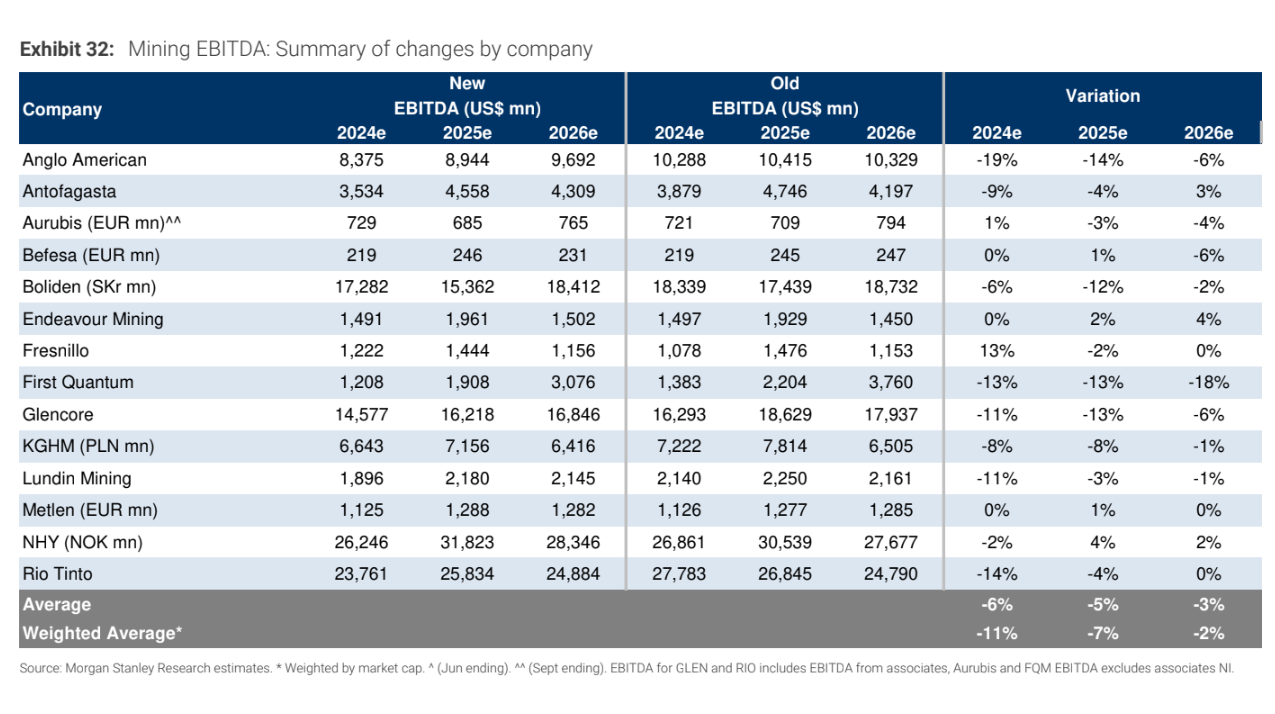

Η αμερικανική επενδυτική τράπεζα αυξάνει τις εκτιμήσεις της για τα αποτελέσματα του ομίλου της Metlen, με τα EBITDA να προβλέπονται πλέον στα 1,125 δισ. ευρώ για φέτος, 1,288 δισ. ευρώ το 2025 και 1,282 δισ. ευρώ το 2026. H τράπεζα αυξάνει αντίστοιχα και τα κέρδη ανά μετοχή για την περίοδο.

«Η Metlen προσφέρει ένα μοναδικό τρίπτυχο: πολύπλευρη ανάπτυξη ενέργειας, μοναδικό αλουμίνιο και ένα εξαιρετικά συνεργιακό επιχειρηματικό μοντέλο. Αυτά τα χαρακτηριστικά σε συνδυασμό με μια μη απαιτητική αποτίμηση οδηγούν σε μια ελκυστική σχέση απόδοσης-κινδύνου και δικαιολογούν τη σύσταση υπεραπόδοσης για τη μετοχής της.

Η τιμή στόχος προκύπτει από μια αποτίμηση sum-of-the-parts (SOTP), με κάθε επιχείρηση να αποτιμάται μέσω προεξόφλησης ταμειακών ροών (DCF). Χρησιμοποιούμε ένα συντελεστή προεξόφλησης (WACC) 9,1% για τα μέταλλα, τις λύσεις πελατών M Energy και τα έργα M Power (επιχείρηση EPC), 6,5% WACC για τις ανανεώσιμες πηγές ενέργειας, 10,8% WACC για την ολοκληρωμένη προμήθεια και εμπορία (φυσικού αερίου) και 9,2% WACC για τις θερμικές μονάδες φυσικού αερίου και υποθέτουμε μηδενική τελική ανάπτυξη για κάθε επιχείρηση», εξηγεί ο Masvoulas.

«Στα τρία σενάρια που αναλύουμε για τη μετοχή, στο θετικό σενάριο με στόχο τιμής τα €63,00, προβλέπεται υψηλότερη ανώτατη γραμμή σε ενέργεια και μεταλλουργία, μακροπρόθεσμη παραδοχή για την τιμή της ηλεκτρικής ενέργειας στα €70 ανά MWh, μακροπρόθεσμη παραδοχή για τιμή αλουμινίου στα $2.806 ανά τόνο (σε πραγματικούς όρους) και υψηλότερα ασφάλιστρα προϊόντων κατά $100 ανά τόνο, υψηλότερο περιθώριο από το φυσικό αέριο κατά €5 ανά MWh και πλήρης αντιστάθμιση CO2 στα μέταλλα.

Στο βασικό μας σενάριο με την αυξημένη τιμή στόχο στα €47,00 προβλέπεται αύξηση των ανανεώσιμων πηγών ενέργειας και σταθερή κερδοφορία στα θερμικά, μακροπρόθεσμη παραδοχή τιμής ηλεκτρικής ενέργειας στα €60 ανά MWh, μακροπρόθεσμη παραδοχή τιμής αλουμινίου στα $2.440 ανά τόνο (σε πραγματικούς όρους), μακροπρόθεσμη παραδοχή περιθωρίου από το φυσικό αέριο στα €15 ανά MWh (σε πραγματικούς όρους), 8GW δυναμικότητας ανανεώσιμων πηγών ενέργειας σε λειτουργία έως το 2030, εκ των οποίων τα 2GW μέσω farm-downs.

Τέλος, στο κακό σενάριο για τη μετοχή με τιμή στόχο τα €21,00, προβλέπεται χαμηλότερο top line και υψηλότερες αποδόσεις, μακροπρόθεσμη παραδοχή τιμής ηλεκτρικής ενέργειας στα €40 ανά MWh, εναλλαγή στοιχείων ενεργητικού σε χαμηλότερη πραγματοποιημένη τιμή, μακροπρόθεσμη παραδοχή τιμής αλουμινίου στα $2.196 ανά τόνο (σε πραγματικούς όρους) και χαμηλότερα ασφάλιστρα προϊόντος κατά $100 ανά τόνο, χαμηλότερο περιθώριο του φυσικού αερίου κατά €15 ανά MWh και αύξηση των αποδόσεων των ομολόγων κατά 170 μονάδες βάσης, με αντίκτυπο στο επιτόκιο προεξόφλησης», καταλήγει ο αναλυτής της Morgan Stanley.